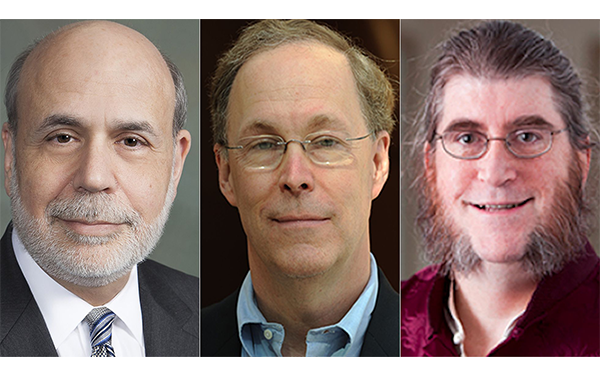

• Reconocimiento a Economistas Ben Shalom Bernanke, Douglas Warren Diamond y Philip H. Dybvig que resultaron ganadores del Premio Nobel de Economía 2022

• Investigaciones, estudios aportaciones y contribuciones a la Ciencia Económica por aplicación práctica para regular mercados y enfrentar las crisis financieras

Investigación Especial Alberto González Káram.– Economistas Ben Shalom Bernanke, Douglas Warren Diamond y Philip H. Dybvig, resultaron ganadores del Premio Nobel de Economía 2022, en reconocimiento a sus investigaciones, estudios aportaciones y contribuciones a la Ciencia Económica por la aplicación práctica para regular los mercados financieros y enfrentar las crisis financieras.

Ben Shalom Bernanke (13 de diciembre de 1953) es un economista y político estadounidense que desempeñó el cargo de presidente de la Reserva Federal (FED) de los Estados Unidos durante dos períodos de 2006 a 2014. Nombrado por el expresidente George W. Bush en octubre de 2005 como presidente del Consejo de Asesores Económicos de Bush y nominado para un segundo mandato por el presidente Barack Obama en 2009, como presidente de la Reserva Federal (FED).

Estudió economía en la Universidad de Harvard en 1975, Doctor en Economía por el Instituto Tecnológico de Massachusetts (MIT)en 1979 y comenzó su carrera en la Stanford Graduate School of Business en 1979, siendo presidente del Departamento de Economía de la Universidad de Princeton y de 2002 a 2005 perteneció al Comité de Política Monetaria de la Reserva Federal (FED).

Bernanke fue Director del Programa de Economía Monetaria de la Oficina Nacional de Investigación Económica y editor de la American Economic Review, obteniendo el reconocimiento de los 50 economistas más publicados en el mundo según IDEAS.

Douglas Warren Diamond (Octubre 1953) es un economista estadounidense. Profesor de Finanzas del Servicio Distinguido Merton H. Miller en la Escuela de Negocios Booth de la Universidad de Chicago. Especialista en el estudio de intermediarios financieros, crisis financieras y liquidez. Es ex presidente de la Asociación Financiera Estadounidense y de la Asociación Financiera Occidental.

Diamond es ampliamente conocido por su trabajo sobre crisis financieras y corridas bancarias, particularmente el influyente Modelo Diamond-Dybvig publicado en 1983 y el Modelo Diamond de Monitoreo Delegado publicado en 1984. Fue catalogado por Thomson Reuters para ser nominado al Premio Nobel de Economía y fue galardonado con el Premio CME Group-MSRI en Aplicaciones Cuantitativas Innovadoras en 2016.

En la Universidad de Brown obtuvo su título de Licenciatura en Economía en 1975 y la Maestría en Economía en 1977, y Doctorado en Economía de la Universidad de Yale en 1980.

Diamond ha sido profesor invitado en la Universidad de Ciencia y Tecnología de Hong Kong, la Escuela de Administración Sloan del Instituto Tecnológico de Massachusetts (MIT), la Universidad de Bonn y la Universidad de Yale, siendo actualmente Profesor de Finanzas del Servicio Distinguido Merton H. Miller en la Escuela de Negocios Booth de la Universidad de Chicago, y ha sido miembro de la Facultad de Economía de la Universidad de Chicago desde 1979.

Es miembro de la Sociedad Econométrica desde 1990, Academia Estadounidense de las Artes y las Ciencias que fue elegido en 2001, Asociación Financiera Estadounidense seleccionado en 2004, Sociedad para el Avance de la Teoría Económica en 2016, y la Academia Nacional de Ciencias elegido en 2017.

Diamond recibió el Premio Morgan Stanley-American Finance Association a la excelencia en finanzas 2012, Doctor Honoris Causa, Universidad de Zúrich en 2013, Premio CME Group-MSRI en Aplicaciones Cuantitativas Innovadoras 2016, Medalla Cruz Wilbur 2017, Premio Onassis en Finanzas 2018 y Premio Nobel de Ciencias Económicas 2022.

Es autor del “Miedo a las ventas forzadas, la búsqueda de falta de liquidez y la congelación de créditos”, coautor con Raghuram Rajan en The Quarterly Journal of Economics de mayo del 2011, “Riesgo de liquidez, creación de liquidez y fragilidad financiera: una teoría de la banca”, coautor con Raghuram Rajan en Journal of Political Economy en abril de 2001, “Supervisión y reputación: la elección entre préstamos bancarios y deuda colocada directamente” en Journal of Political Economy de agosto de 1991, “Intermediación Financiera y Supervisión Delegada” en la Revista de Estudios Económicos en julio de 1984 y “Corridas bancarias, seguro de depósitos y liquidez” en coautoría con Philip Dybvig, publicada en Journal of Political Economy en junio de 1983.

Philip H. Dybvig (22 de mayo de 1955) es un economista estadounidense y Profesor de Banca y Finanzas en la Escuela de Negocios Olin de la Universidad de Washington en St. Louis.

Dybvig se especializa en fijación de precios de activos, inversiones y gobierno corporativo. Fue profesor en la Universidad de Yale y profesor asistente en la Universidad de Princeton. Presidente de la Western Finance Association de 2002 a 2003 y ha sido editor de varias revistas, incluidas Review of Financial Studies, Journal of Economic Theory, Finance and Stochastics, Journal of Finance, Journal of Financial Intermediation, Journal de Análisis Financiero y Cuantitativo, y Revista de Estudios Financieros.

Es ampliamente conocido por su trabajo con Douglas Diamond en la elaboración del Modelo de Corridas Bancarias Diamond-Dybvig.

Los Economistas Ben Shalom Bernanke, Douglas Warren Diamond y Philip H. Dybvig, ganadores del Premio Nobel de Economía 2022, aportaron una descripción matemática de la idea de que una institución con activos de vencimiento a largo plazo y pasivos de corto vencimiento puede ser inestable y enfrentar problemas de liquidez.

La inversión empresarial requiere de gastos en el presente para obtener retornos en el futuro y cuando las empresas necesitan pedir prestado para financiar sus inversiones, desean hacerlo cuando el prestamista no va a exigir la devolución del capital hasta en algún tiempo acordado en el futuro, en otras palabras, prefieren los préstamos con una larga madurez y baja liquidez.

El mismo principio se aplica a las personas que buscan financiamiento para comprar bienes de consumo duradero como la vivienda o los automóviles, mientras que los ahorradores particulares de los hogares como las empresas, pueden tener necesidades repentinas e impredecibles de dinero en efectivo, debido a gastos imprevistos, resultando que la demanda de cuentas con activos líquidos les permita acceso inmediato a sus cuentas de depósitos con cortos vencimientos.

Los bancos como intermediarios entre ahorradores que prefieren depositar en cuentas líquidas y prestatarios que prefieren tomar préstamos de vencimiento de largo plazo. En circunstancias normales, los bancos pueden proporcionar un valioso servicio para la canalización de fondos de muchos depósitos individuales a préstamos para los prestatarios. Dado que los bancos proporcionan un servicio a ambos lados, pueden cobrar una tasa de interés más alta sobre los préstamos de lo que pagan por los depósitos y por lo tanto se benefician de la diferencia.

Es importante destacar que, si todos los depositantes tratan de retirar sus fondos de manera simultánea, un banco se quedará sin dinero mucho antes de que sea capaz de pagar todos los depositantes. El banco va a ser capaz de pagar los primeros depositantes que exigen su dinero de vuelta, pero si todos los otros tratan de retirar también, el banco irá a la quiebra y los últimos depositantes se quedará sin nada.

Esto significa que incluso los bancos sanos son potencialmente vulnerables a pánicos, generalmente llamado corridas bancarias, siendo la única respuesta racional para el depositante es apresurarse a tomar sus depósitos antes de que los otros depositantes retiren las suyas.

Los bancos a menudo enfrentan pánicos bancarios y solamente permiten unos pocos retiros, a esto se le llama suspensión de la convertibilidad. Si bien esto puede impedir que algunos depositantes que tienen una necesidad real de dinero en efectivo de la obtención de acceso a su dinero, sino que también evita la bancarrota inmediata, lo que permite al banco a esperar a que sus préstamos pendientes de amortización, por lo que no tiene suficientes recursos para pagar parte o la totalidad de los depósitos. Contribuyendo que una mejor manera de prevenir corridas bancarias es el seguro de depósitos respaldados por el gobierno o el banco central. Dicho seguro paga a los depositantes la totalidad o parte de sus pérdidas en el caso de una corrida bancaria.